水务行业2021年度展望:在水环境治理等新领域市场将进一步扩容

2021-02-06 15:51:23力士霸泵业

手机扫一扫

水务行业供排水管网等设施投资规模大,资本密集度高,区域垄断经营特征明显,市场化程度相对较低。近年来随着水务市场的快速扩容,大量国有、民营和外资企业进入,行业竞争有所加剧,市场化程度相应有所提高,但目前我国水价制定仍由政府主导,定价整体仍偏低,行业盈利能力偏弱,对财政补贴依赖度依然较高。

水务行业的传统领域包括供水和污水处理两个子行业,行业发展程度与经济增长水平、人口数量及城市化进程等因素高度相关,近年来我国城市及县城供水量和污水处理量保持稳定增长的趋势,行业运营基础稳定。随着近年来我国环保监管的趋严和生态治理的需求升级,政策持续推动下黑臭水体治理、海绵城市建设、农村等水环境治理类新兴领域的需求快速增长,既有水源地建设和污水处理领域提质增效仍有较大规模投资需求,市场发展潜力仍较大。

2020年以来,行业内信用风险事件增加,水务企业在不同产权背景和信用资质的债务主体间仍存在一定分化。水务项目大型化、综合化特征日趋明显,融资依赖度显著升高,民企在融资方面弱势凸显,部分民企资金链较为紧张甚至出现资金链断裂。在此背景下,具有技术、区域市场等优势的民营水务企业主要通过引入国资弥补自身融资缺陷。此外,国有水务公司与行业外央企和地方国企的合作也不断深入,股权并购活动增加。

从样本企业数据看,得益于持续的政策推动,近年来国内水务基础设施不断完善,城市和县城供水量和污水处理量持续增长,加之水环境综合治理等新市场领域的发展,样本企业的市场空间逐渐拓宽,整体营收规模保持增长,盈利能力稳步提升。但行业总体仍处于大规模投入期,资金需求量维持在较大规模,样本企业债务滚续压力有所加大。样本企业近年来投资性现金持续大额净流出,且净流出规模快速增长,资金链承压,但仍能够凭借较稳定的项目回款能力以及政府对水务行业的持续支持,依然保持较强的融资能力。2020年以来水务企业的债券发行规模较上年大幅增长,融资成本整体有所下降。

展望2021年,随着水务项目投资体量的增大,对建设期的投融资提出了更高要求,在负债经营模式下,行业受融资环境变化影响程度将进一步加深。同时,水务项目投资回报周期往往较长,疫情等因素影响下地方政府债务压力加大,部分财力基础相对薄弱的地方的财政腾挪空间将收窄,或将对依赖于政府财力支撑的水务项目的资金回笼构成一定压力。但总体而言,受益于《长江保护修复攻坚战行动计划》的出台以及前期“水十条”相关政策执行的推进,预计水务行业在水环境治理等新领域市场将进一步扩容,既有存量水务设施提质增效仍将具有较大的市场空间。随着大型国有企业介入程度的加深,以及行业内资源整合力度的加大,短期内行业整体信用质量仍有望获得一定提升。

行业基本面

水务行业的传统领域包括供水和污水处理两个子行业,行业发展程度与经济增长水平、人口数量及城市化进程等因素高度相关,近年来我国城市及县城供水量和污水处理量保持稳定增长的趋势,行业运营基础稳定。固定资产投资方面,供水固定资产的投资随我国城镇化的推进而逐步增长,整体趋势稳定;而污水处理方面,预计在新增管网、处理设施以及提标改造等方面仍将保持较大的投资需求。此外,随着近年来我国环保监管的趋严和生态治理的需求升级,政策持续推动下黑臭水体治理、海绵城市建设、农村等水环境治理类新兴领域需求快速增长,市场发展潜力较大。

供水

我国是一个干旱缺水的国家,淡水资源总量约占全球水资源的6%,次于巴西、俄罗斯、加拿大、美国和印度尼西亚,居世界第6位,但人均仅为世界平均水平的1/4、美国的1/5,是全球人均水资源最贫乏的国家之一。2019年,我国水资源总量为29041.0亿立方米[1],同比增长5.75%,人均水资源量2077.70立方米,为轻度缺水。

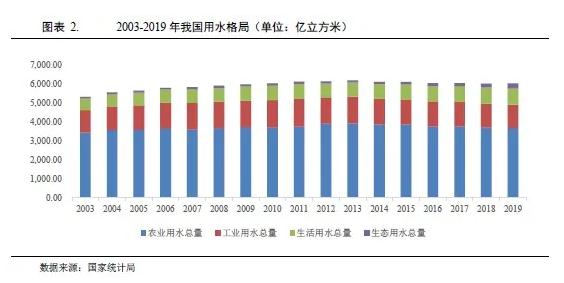

在此背景下,近年来国家实行了一系列措施强化水资源管理,提高用水质量,包括实行最严格水资源管理制度、颁布《水污染防治行动计划》(简称“水十条”)、《节水型社会建设“十三五”规划》等。我国用水总量在2013年达到前期峰值,之后在各项政策出台和实施后,开始出现用水总量增速趋缓甚至下降。2017-2019年,全国用水总量分别为6043.4亿吨、6015.50亿吨和6021.20亿吨,其中2019年生活用水、农业用水、工业用水和人工生态环境用水占用水总量的比重分别为14.50%、61.20%、20.20%和4.10%,近三年用水格局基本稳定。

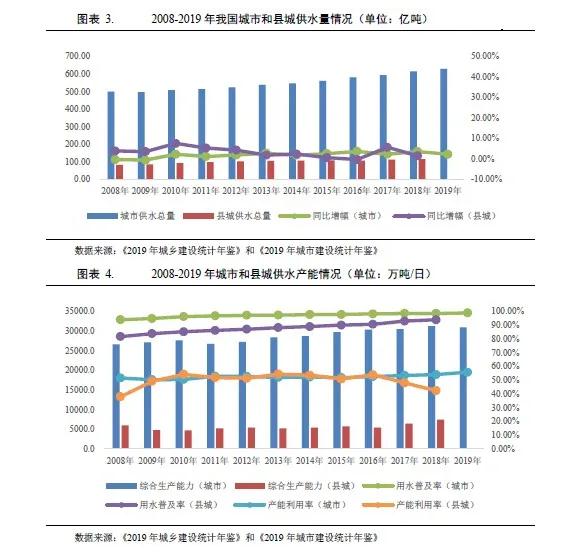

城市供水方面[2],我国城市供总量近年来保持持续增长态势。2017-2019年,全国城市供水总量分别为593.76亿吨、614.64亿吨和628.30亿吨,保持稳定增长态势,其中生活用水占比维持在53%-55%,生产用水占比维持在25%-28%。县城供水方面,2016-2018年,全国县城供水总量分别为106.50亿吨、112.84亿吨和114.51亿吨,其中生活用水占比在56%-58%之间。对于发债水务企业而言,大部分供水业务收入来自城市或县城的生活用水和工业用水。近年来城市和县城供水量稳定增长,为水务企业供水业务运营奠定了良好的基础。

固定资产投资方面,2017~2019年,全国城市的供水固定资产投资总额分别为580.1亿元、543.0亿元和560.1亿元;2019年末,全国城市供水综合生产能力为3.09亿吨/日,同比小幅下降1.00%;产能利用率为55.71%[3],同比上升1.76个百分点;用水普及率为98.78%,同比上升0.42个百分点。2016~2018年,全国县城供水固定资产投资总额分别为160.7亿元、226.3亿元和144.1亿元;2018年末全国县城供水综合生产能力为0.74亿吨/日,同比增长15.09%;产能利用率为42.31%,同比下降5.67个百分点;用水普及率为93.80%,同比上升0.93个百分点。

整体来看,近年来城市和县城供水固定资产投资增幅呈周期性波动,但目前城市和县城的供水普及率均已处于较高水平,自2018年起整体投资规模相对下降,且产能利用率均维持在50%左右,行业发展趋稳,短期内新增供水能力压力不大。

污水处理

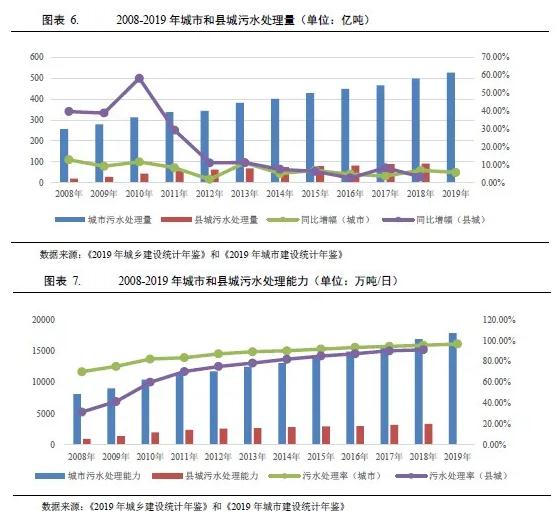

2017-2019年[4],我国城市污水排放量分别为492.39亿吨、521.12亿吨和554.65亿吨,污水处理量分别为465.49亿吨、497.61亿吨和525.85亿吨,污水处理率分别为94.54%、95.49%和96.81%。2016-2018年,我国县城污水排放量分别为92.72亿吨、95.07亿吨和99.40亿吨,污水处理量分别为81.02亿吨、87.77亿吨和90.64亿吨,污水处理率分别为87.38%、90.21%和91.16%。近年来城市和县城污水排放量和处理量逐年增长,但增速均逐步放缓。从污水处理率角度看,城市和县城污水处理率均已处于较高水平,但仍有一定上升空间。

固定资产投资方面,2017-2019年,全国城市污水处理及其再生利用固定资产投资分别为450.8亿元、802.6亿元、803.7亿元;2016-2018年县城污水处理及其再生利用固定资产投资分别为114.6亿元、104.7亿元和168.0亿元。截至2019年末,我国城市共有污水处理厂2471座,比上年末增加150座,日污水处理能力为17863万吨,同比增长5.82%;2018年末县城共有污水处理厂1598座,比上年末增加26座,日污水处理能力为3367万吨,同比增长4.63%。

水环境综合治理

随着近年来我国环保监管的趋严和生态治理需求升级,在持续的政策的支持下,黑臭水体治理、海绵城市建设和长江大保护等新兴领域的需求正快速增长,上述市场发展潜力较大,但此类项目一般投资规模大,通过PPP模式开展,存在前期投资压力大,资金回笼时间长等特点,对参与企业的投融资能力提出了更高的要求。

黑臭水体治理方面,2015年4月,国务院出台《水污染防治行动计划》(简称“《水十条》”),黑臭水体第一次被纳入总量控制目标。2015年7月,在国家财政部和环保部出台的《水污染防治专项资金管理办法》中,城市黑臭水体整治被列入专项资金重点支持范围,并对采用PPP模式的项目予以倾斜支持。2016年2月,国家住建部和环保部出台《关于公布全国城市黑臭水体排查情况的通知》,全国295座地级及以上城市中,共有216座城市排查出黑臭水体1811个,其中河流1545条,占85.4%;湖、塘264个,占14.6%。截至2020年11月30日,根据全国城市黑臭水体整治监管平台,黑臭水体整治项目总认定数为2869个,其中已完成治理的项目共2313个,治理中项目556个。根据《水十条》的要求,地级及以上城市建成区需于2017年底前实现河面无大面积漂浮物,河岸无垃圾,无违法排污口,于2020年底前完成黑臭水体治理目标;直辖市、省会城市、计划单列市建成区要于2017年底前基本消除黑臭水体。根据《建设规划》统计,“十三五”期间需整治地级及以上城市建成区黑臭水体2000多个、总长度约5800公里,上述所涉及的黑臭水体整治控源截污涉及的设施建设投资约1700亿元。根据《三年行动方案》,目标经过2019-2021年3年努力,基本消除黑臭水体。生态环境部公布2019年统筹强化监督(第一阶段)黑臭水体专项排查情况,全国259个地级城市黑臭水体数量1807个,消除比例72.1%。其中,长江经济带98个地级城市黑臭水体数量1048个,消除比例74.4%,整体完成情况尚可,但全国仍有77个城市黑臭水体消除比例低于80%,19个城市消除比例为0。2019年7月财政部印发《城市管网及污水处理补助资金管理办法》,将补助资金用于城市黑臭水体治理示范,预计未来黑臭水体治理仍将加速推进。

海绵城市建设方面,根据《国务院办公厅关于推进海绵城市建设的指导意见》(国办发【2015】75号),海绵城市建设将综合采取“渗、滞、蓄、净、用、排”等措施,最大限度地减少城市开发建设对生态环境的影响,将70%的降雨就地消纳和利用,到2020年城市建成区20%以上的面积达到目标要求;到2030年,城市建成区80%以上的面积达到目标要求。由于海绵城市具有缓解城市内涝、提供经济下行支撑和提高百姓城市生活品质等重要作用,其建设得到中央及地方各级政府的全力推进。截至2020年4月,海绵城市PPP项目数量共79个[5],项目投资额达到1281.01亿元。

自2016年起,在国家高度重视长江经济带生态环境保护的背景下,中央各部委推出一系列长江大保护相关政策。2016年5月,根据中共中央政治局发布的《长江经济带发展规划纲要》提出长江经济带发展的战略定位必须坚持生态优先、绿色发展,共抓大保护,建立生态环境硬约束机制。2017年10月,根据生态环境部、发改委和水利部发布的《重点流域水污染防治规划》(2016-2020年),到2020年,长江、黄河、珠江、松花江等七大重点流域水质优良(达到或优于III类),比例总体达到70%以上,劣V类比例控制在5%以下。2019年生态环境部和发展改革委关于印发《长江保护修复攻坚战行动计划》的通知,到2020年底,长江流域水质优良(达到或优于III类),比例总体达到85%以上,长江经济带地级以上城市建成区黑臭水体消除比例达90%以上。且2018年3月财政部印发《关于建立健全长江经济带生态补偿与保护长效机制的指导意见》,旨在通过统筹一般性转移支付和相关专项转移支付资金,建立激励引导机制,明显加大对长江经济带生态补偿和保护的财政资金投入力度。在持续的政策支持下,长江流域的环境治理仍有较大空间,预计未来投入资金规模较大。

黄河流域治理在我国生态安全方面战略地位较高。根据《2020年政府工作报告》中提出要推进长江经济带共抓大保护,编制黄河流域生态保护和高质量发展规划纲要。受此影响,各省市分别启动编制本省区的规划方案,共同推进黄河流域生态保护和高质量发展。在长江大保护的基础上,黄河流域生态保护和高质量发展也在逐步推进,水环境流域修复市场空间较大。

从我国水资源的稀缺性以及水污染程度来看,我国水价相对于国外水平仍然偏低,其既不能反映市场供求关系,也不能反映资源稀缺程度和环境污染治理成本,但是在资源品价格改革以及节能减排的大趋势下,预计水的资源属性将逐渐体现。

作为水务行业市场化改革的核心,水价水平直接影响行业内企业运营能力,并对拓宽水务市场融资渠道及改革现行供排水管理体制至关重要。我国水价主要由水资源费[6]、供水价格和污水处理费三部分组成。其中,供水价格由政府主导定价,采用价格听证会制度,根据加成成本保证水务企业合理的利润空间,2017-2019年末及2020年11月末,全国36个大中城市居民生活用水价格(不含污水处理费、水价附加等)分别为2.19元/吨、2.26元/吨、2.29元/吨和2.30元/吨[7]。根据《城市供水价格管理办法》,供水企业合理盈利的平均水平应当是净资产利润率8-10%;其中主要靠政府投资的,企业净资产利润率不得高于6%;主要靠企业投资的,还贷期间净资产利润率不得高于12%,还贷结束后恢复到平均值水平。我国污水处理费按照“污染付费、公平负担、补偿成本、合理盈利”的原则,一般每三年核定一次。根据发改价格〔2015〕119号《关于制定和调整污水处理收费标准等有关问题的通知》,2016年底前,设市城市污水处理收费每吨调整至居民不低于0.95元,非居民不低于1.4元;县城、重点建制镇每吨调整至居民不低于0.85元,非居民不低于1.2元;相关收费已达最低收费标准但尚未补偿成本并合理盈利的,应当结合污染防治形势等进一步提高污水处理收费标准;至于未征收污水处理费的市、县和重点建制镇,最迟应于2015年底前开征,并在3年内建成污水处理厂投入运行。2017-2019年末及2020年11月末,全国36个大中城市居民生活用水的污水处理费价格分别为0.97元/吨、0.98元/吨、0.98元/吨和0.98元/吨,污水处理收费标准基本达到要求。

- 上一篇:为什么说智慧水务是水处理行业的发展趋势?

- 下一篇:基于物联网的城市智慧水务系统应用